Livro: O Fim da era do RH?

Foto (C): Marco Aurélio (TRADE), Cristiane Costa e Danuse Carvalho (TRADE)

Foto (C): Marco Aurélio (TRADE), Cristiane Costa e Danuse Carvalho (TRADE)

O Brasil dominou a atividade de M&A na América Latina na última década em termos de volume de negócios e valor agregado, graças ao tamanho, estabilidade e diversidade de sua economia, e ao dinamismo e maturidade de seu mercado de transações.

O grande número de habitantes do país, sua imensa extensão territorial, abundantes recursos naturais, e sua cultura e idioma únicos o diferenciam do resto da América Latina, tornando-o um mundo à parte para corporações brasileiras, gestores de fundos e investidores internacionais.

De fato, o mercado de M&A no Brasil está repleto de oportunidades para empresas em todas as fases de crescimento, graças à solidez de seu sistema financeiro, à profundidade e dinamismo de seus mercados de capitais e ao tamanho e sofisticação de sua comunidade de assessoria. Desde startups em fase inicial, a potências do mercado intermediário e candidatos a IPO, bancos, investidores de capital de risco (VC), fundos de private equity (PE) e agentes de valores mobiliários oferecem uma ampla gama de alternativas de financiamento em cada fase de crescimento.

O grande número de habitantes do país, sua imensa extensão territorial, abundantes recursos naturais, e sua cultura e idioma únicos o diferenciam do resto da América Latina, tornando-o um mundo à parte para corporações brasileiras, gestores de fundos e investidores internacionais.

O ecossistema de VC em maturação do Brasil é um dos exemplos mais eloquentes da maturidade do mercado de transações do país, tendo crescido a passos largos nos últimos 10 anos. Hoje, os VCs domésticos investem ao lado de alguns dos fundos de VC mais renomados do mundo em um fluxo constante de rodadas de financiamento que fornecem recursos para nutrir e construir startups inovadoras e promissoras.

![]() O volume de negócios do VC cresceu quase seis vezes desde 2013, enquanto o valor agregado dessas transações aumentou em torno de 14 vezes no mesmo período, chegando a 22,85 bilhões de reais em 2022.

O volume de negócios do VC cresceu quase seis vezes desde 2013, enquanto o valor agregado dessas transações aumentou em torno de 14 vezes no mesmo período, chegando a 22,85 bilhões de reais em 2022.

![]() A maior parte da atividade de VC tem se concentrado em São Paulo, mas à medida que o mercado se desenvolve, as startups em quase todos os estados estão atraindo financiamento de venture capital, e não é apenas os setores de telecomunicações e tecnologia que estão atraindo investimento de VC: serviços financeiros, varejo e distribuição, saúde, consultoria, industrial, imobiliário e construção, recursos naturais e energia juntos representam quase tantos negócios de VC quanto tecnologia na última década.

A maior parte da atividade de VC tem se concentrado em São Paulo, mas à medida que o mercado se desenvolve, as startups em quase todos os estados estão atraindo financiamento de venture capital, e não é apenas os setores de telecomunicações e tecnologia que estão atraindo investimento de VC: serviços financeiros, varejo e distribuição, saúde, consultoria, industrial, imobiliário e construção, recursos naturais e energia juntos representam quase tantos negócios de VC quanto tecnologia na última década.

O capital de risco corporativo, embora mal faça uma diferença no volume geral de VC, explodiu nos últimos quatro anos, enquanto mais e mais empresas diversificam e alocam capital para financiar startups que podem melhorar seus próprios processos e estratégias de mercado.

![]() O crescimento constante do volume de negócios de M&A no mercado intermediário do Brasil nos últimos 10 anos reflete a resiliência e o poder do setor privado do país, com impacto mínimo perceptível na atividade de transações neste segmento do pêndulo político oscilante e das oscilações do ciclo macroeconômico.

O crescimento constante do volume de negócios de M&A no mercado intermediário do Brasil nos últimos 10 anos reflete a resiliência e o poder do setor privado do país, com impacto mínimo perceptível na atividade de transações neste segmento do pêndulo político oscilante e das oscilações do ciclo macroeconômico.

![]() O volume de negócios do mercado intermediário cresceu de forma constante de 807 negócios em 2013 para um pico de 1.834 em 2021, antes de se estabelecer em 1.516 em 2022, enquanto o valor agregado de negócios de M&A no mercado intermediário aumentou de 112,7 bilhões de reais em 2013 para um recorde de 439,6 bilhões de reais em 2021, antes de se estabelecer em 231,5 bilhões de reais em 2022.

O volume de negócios do mercado intermediário cresceu de forma constante de 807 negócios em 2013 para um pico de 1.834 em 2021, antes de se estabelecer em 1.516 em 2022, enquanto o valor agregado de negócios de M&A no mercado intermediário aumentou de 112,7 bilhões de reais em 2013 para um recorde de 439,6 bilhões de reais em 2021, antes de se estabelecer em 231,5 bilhões de reais em 2022.

![]() As transações de serviços e distribuição superaram consistentemente o volume de negócios do mercado intermediário em outros segmentos na última década, seguidas por tecnologia e telecomunicações, energia, industrial, imobiliário e construção, recursos naturais e infraestrutura.

As transações de serviços e distribuição superaram consistentemente o volume de negócios do mercado intermediário em outros segmentos na última década, seguidas por tecnologia e telecomunicações, energia, industrial, imobiliário e construção, recursos naturais e infraestrutura.

![]() O investimento de PE no Brasil tem se mantido relativamente estável em termos de volume de negócios nos últimos 10 anos, com 87 negócios em 2013 aumentando para um pico de 110 em 2020, antes de cair novamente para 64 negócios de PE em 2022.

O investimento de PE no Brasil tem se mantido relativamente estável em termos de volume de negócios nos últimos 10 anos, com 87 negócios em 2013 aumentando para um pico de 110 em 2020, antes de cair novamente para 64 negócios de PE em 2022.

![]() O valor agregado de negócios de PE tem aumentado de forma constante no mesmo período, de 17,25 bilhões de reais em 2013 para um recorde de 29,17 bilhões de reais em 2021, antes de cair para 19,97 bilhões de reais em 2022.

O valor agregado de negócios de PE tem aumentado de forma constante no mesmo período, de 17,25 bilhões de reais em 2013 para um recorde de 29,17 bilhões de reais em 2021, antes de cair para 19,97 bilhões de reais em 2022.

O investimento de PE foi distribuído entre os mesmos setores em proporções semelhantes às que lideraram a atividade de M&A no mercado intermediário no país. A estabilidade do investimento de PE no Brasil, a diversidade dos fundos de PE e o papel consistente que o PE desempenha na atividade de M&A e na produção econômica refletem a maturidade da classe de ativos de PE no Brasil.

Assim como com o investimento de VC, no entanto, o PE tem sido implantado principalmente no estado de São Paulo, com o Rio de Janeiro em segundo lugar distante e transações esparsas além dos cinco estados principais.

![]() Apesar dessa volatilidade dramática, os adquirentes listados têm trazido consistentemente poder de fogo ao mercado de M&A e desempenhado um papel importante na consolidação, com um aumento de quase o dobro dos 234 negócios no valor de R$ 64,4 bilhões liderados por compradores listados em 2013 para 450 negócios no valor de R$ 132,7 bilhões em 2022.

Apesar dessa volatilidade dramática, os adquirentes listados têm trazido consistentemente poder de fogo ao mercado de M&A e desempenhado um papel importante na consolidação, com um aumento de quase o dobro dos 234 negócios no valor de R$ 64,4 bilhões liderados por compradores listados em 2013 para 450 negócios no valor de R$ 132,7 bilhões em 2022.

![]() Os recordes de 27 IPOs cancelados em 2022, representam uma importante oportunidade para investidores e consultores participarem de listagens ressuscitadas em breve, ou para fornecerem financiamento alternativo e opções de crescimento nos próximos meses e anos.

Os recordes de 27 IPOs cancelados em 2022, representam uma importante oportunidade para investidores e consultores participarem de listagens ressuscitadas em breve, ou para fornecerem financiamento alternativo e opções de crescimento nos próximos meses e anos.

Os mercados de capitais de ações têm sido uma via eficaz de financiamento para muitos emissores com sede no Brasil e uma alternativa viável de saída para investidores de PE, mas as janelas de oportunidade têm sido fugazes e intermitentes na última década, com períodos prolongados de pouca atividade, seguidos por uma onda de IPOs, e depois nenhum em 2022.

Link para o artigo completo: Pesquisa Deloitte

O que é um Diagnóstico Estratégico?

O diagnóstico estratégico é uma etapa essencial do processo de planejamento estratégico de uma organização. Trata-se de uma análise detalhada e sistemática do ambiente interno e externo da empresa, com o objetivo de compreender sua situação atual, identificar seus pontos fortes e fracos, bem como as oportunidades e ameaças que o ambiente oferece.

O propósito do diagnóstico estratégico é fornecer uma visão clara e abrangente da organização, permitindo que seus líderes e tomadores de decisão tenham uma base sólida para o desenvolvimento de estratégias eficazes. Essa avaliação é conduzida de forma estruturada e pode envolver várias etapas, como:

Nesta fase, a empresa avalia seus recursos, capacidades, cultura organizacional, estrutura, processos internos e desempenho. O objetivo é identificar seus pontos fortes, como competências distintivas e recursos únicos, bem como suas fraquezas, como deficiências em processos ou áreas onde estão perdendo competitividade.

A organização analisa o ambiente em que opera, considerando fatores macroeconômicos, políticos, sociais, tecnológicos e concorrenciais que podem afetar sua atuação. Aqui, são identificadas oportunidades que podem ser aproveitadas e ameaças que precisam ser enfrentadas.

Este é um aspecto específico da análise externa, onde a empresa investiga e avalia seus principais concorrentes, sua estratégia, vantagens competitivas e posicionamento no mercado.

A sigla SWOT representa Strengths (Forças), Weaknesses (Fraquezas), Opportunities (Oportunidades) e Threats (Ameaças). A análise SWOT é uma ferramenta amplamente utilizada para sintetizar as informações coletadas durante a análise interna e externa, permitindo uma visão geral dos fatores-chave que podem influenciar a estratégia da organização.

Com base nas informações reunidas durante o diagnóstico estratégico, a empresa estará melhor preparada para formular estratégias que aproveitem seus pontos fortes, enfrentem suas fraquezas, capitalizem as oportunidades e enfrentem as ameaças. O resultado é um plano estratégico mais robusto e alinhado com a realidade da organização e do ambiente em que ela atua.

O diagnóstico estratégico é um processo contínuo. As organizações devem realizar diagnósticos estratégicos regularmente para garantir que estão se adaptando às mudanças do ambiente.

Aqui estão alguns benefícios de realizar um diagnóstico estratégico:

O diagnóstico estratégico no processo de M&A

Um diagnóstico estratégico é particularmente importante em processos de M&A. Isso porque uma M&A é uma grande mudança para uma organização e é importante garantir que a mudança seja feita de forma que seja benéfica para ambas as organizações envolvidas.

Aqui estão alguns dos benefícios de realizar um diagnóstico estratégico em um processo de M&A:

O diagnóstico estratégico pode ajudar as organizações a identificar os objetivos que desejam alcançar com a M&A. Isso pode incluir coisas como aumentar a receita, expandir para novos mercados ou melhorar a eficiência operacional.

O diagnóstico estratégico pode ajudar as organizações a identificar o parceiro certo para a M&A. Isso significa encontrar uma empresa que tenha os mesmos objetivos e que seja uma boa combinação cultural.

O diagnóstico estratégico pode ajudar as organizações a desenvolver um plano de integração. Isso é importante para garantir que as duas empresas sejam integradas com sucesso e que a M&A seja um sucesso.

No geral, o diagnóstico estratégico é uma ferramenta valiosa para processos de M&A. Ele pode ajudar as organizações a tomar decisões informadas sobre como atingir seus objetivos e pode aumentar as chances de sucesso da M&A.

Ao seguir esses passos, você pode aumentar as chances de sucesso da sua M&A.

Nós da TRADE somos especialistas no processo de diagnóstico estratégico, tendo realizados centenas de avaliações, nos levando à um grande nível de sucesso nos nossos casos de M&A.

Foto (C): Igor (Diretor), Max (Sócio e Mestre Cervejeiro) e Marco Aurélio (Trade)

A Trade Consulting vai assessorar o Grupo Isorecort e a Thermo-Iso, grandes operações no mercado brasileiro de EPS (Isopor®), na redefinição dos “RUMOS DAS ORGANIZAÇÕES”, elaborando e orientando o Projeto de Gestão | Reestruturação Financeira voltado para o Planejamento, Reorganização e Crescimento Sustentável e de Alta Performance Financeira das Companhias.

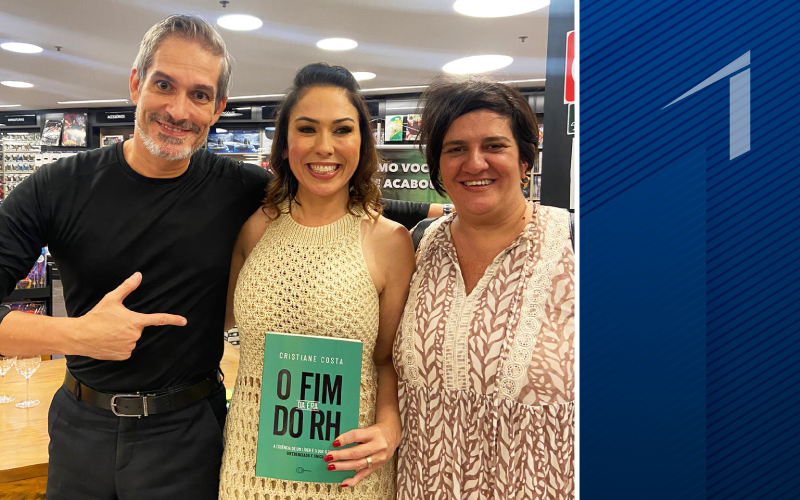

O mercado de isopor no Brasil é um dos maiores do mundo, com uma produção anual de cerca de 1,5 milhão de toneladas. O país é o segundo maior produtor de isopor do mundo, atrás apenas da China.

O isopor é um material versátil e com diversas aplicações, como embalagens, isolamento térmico e acústico, construção civil e artesanato. No Brasil, o isopor é mais utilizado para embalagens, com uma participação de mercado de cerca de 60%.

O mercado de isopor no Brasil é estimado em cerca de R$ 1,2 bilhões em 2022, e o mercado global em US$ 10,4 bilhões. O setor está em crescimento, com um CAGR de cerca de 8.8% durante o período de previsão (2023-2030).

Fonte: https://www.vantagemarketresearch.com/industry-report/expanded-polystyrene-market-2114

*US$ 1,00 = R$ 5,20 Previsão US$ médio para 2023 do BC – Focus

O crescimento do mercado de isopor no Brasil é impulsionado por diversos fatores, como o aumento do consumo de alimentos e bebidas, o desenvolvimento do setor de construção civil e a crescente preocupação com a sustentabilidade.

O isopor é um material reciclável e biodegradável, o que o torna uma opção sustentável para diversas aplicações. O setor de isopor no Brasil está comprometido com a sustentabilidade e está trabalhando para aumentar a reciclagem e a reutilização do isopor.

O mercado no Brasil é promissor, com diversas oportunidades de crescimento. O setor está se modernizando e se tornando mais sustentável, o que o torna uma opção ainda mais atraente para os consumidores.

Dentro desse mercado a TRADE Consultoria tem o prazer de atender a dois expressivos participantes a Thermo-Iso e a Isorecort.

Foto: Bernardo Gribel (TRADE), Maria de Lourdes (IsoRecort), Everton (IsoRecort) e Marco Aurélio (TRADE)

Foto: André (ThermoIso), Marco Aurélio (TRADE) e José Carlos (ThermoIso)

A Thermo-Iso é uma das maiores fabricantes de soluções para isolamento térmico e acústico do mercado brasileiro, com uma unidade situada na cidade de Ribeirão Pires, na grande São Paulo, e outra unidade na cidade de Cambuí, em Minas Gerais.

Fabricante de soluções para o segmento da construção civil e indústrias e com foco no fornecimento de isolantes térmicos e acústicos, com linhas de produtos para coberturas, refrigeração, produtos em poliuretano (PUR) e poliisocianurato (PIR), com uma gama variada que atende todas às demandas.

A empresa tem dois grandes diferenciais: a fabricação de produtos com alta precisão e o desenvolvimento de novos projetos. Tudo para sempre superar as expectativas de seus clientes.

Atualmente, a empresa se destaca por possuir maquinários automatizados de alta tecnologia – o que garante uma elevada capacidade produtiva – além de contar com frota própria de veículos, preparada para uma entrega rápida e eficiente de seus produtos.

Para saber mais sobre a Thermo-Iso, acesse https://www.thermo-iso.com.br/

O Grupo Isorecort é uma empresa com mais de 15 anos de atuação que se orgulha por ser destaque entre os maiores transformadores de EPS do Brasil. Com unidades fabris em localizações estratégicas, o grupo é Lider de mercado no segmento da construção civil e no desenvolvimento de peças técnicas para aplicações industriais.

A Isorecort tem um foco constante na inovação tecnológica, atendimento personalizado e no desenvolvimento técnico de novos produtos e soluções. Com linhas de produção compostas por maquinários europeus de elevada tecnologia e automatização, a Isorecort tem capacidade produtiva

para a fabricação de mais de 1 milhão de metros cúbicos de EPS por ano.

A companhia está sempre em busca de certificar de seus produtos em laboratórios técnicos especializados, visando permitir maior segurança e assertividade a clientes no momento da escolha de suas soluções. Além disso, possui alto controle de qualidade de produtos, processos e serviços, que é reflexo da certificação de seu Sistema de Gestão da Qualidade pela norma ISO 9001:2015.

O Grupo Isorecort tem a sustentabilidade como um compromisso central de suas operações, buscando sempre contribuir para o desenvolvimento sustentável da sociedade e do meio ambiente. Durante o processo de fabricação de seus produtos, todas as sobras são recolhidas e recicladas dentro da própria indústria, não gerando o descarte de nenhum resíduo. Além disso, o EPS (poliestireno expandido) na sua essência é um material ecologicamente correto, já que é composto por 98% de ar e apenas 2% de matéria-prima.

Para saber mais sobre a IsoRecort, acesse https://www.isorecort.com.br/

Foto: Painel Térmico – ThermoIso

Foto: Bloco de EPS – IsoRecort