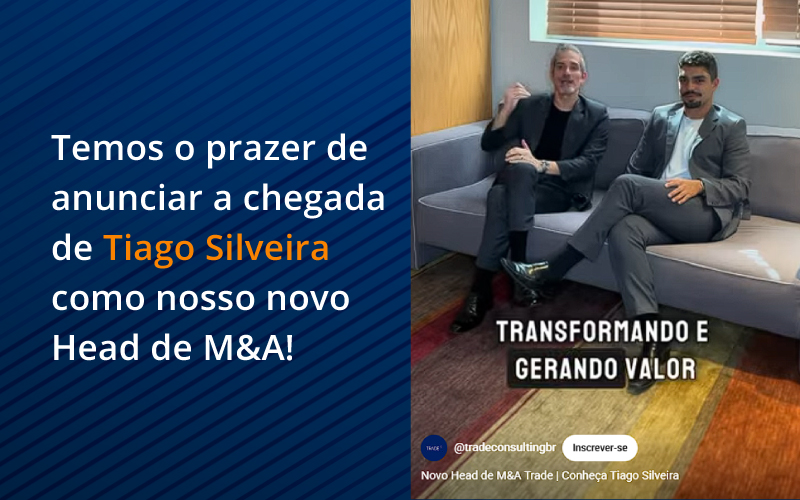

Conheça Tiago Silveira, nosso novo Head de M&A

Temos o prazer de anunciar a chegada de Tiago Silveira como novo head de M&A da Trade.

Profissional com sólida experiência em finanças corporativas, fusões e aquisições e modelagem financeira, Tiago possui formação em Ciências Contábeis pelo IBMEC e certificação em Valuation & Financial Modelling.

Ao longo de sua trajetória, atuou em consultorias financeiras em boutiques de M&A, participando de projetos de análise de negócios, elaboração de estudos, conduzindo processos de due diligence e negociações estratégicas, sempre com foco em apoiar empresas em decisões críticas de crescimento, expansão e sucessão.

Com vivência internacional, passou por uma imersão em diversos países da Europa, onde estudou os maiores cases de sucesso empresarial do mundo e teve contato com as principais escolas de negócios globais. Essa bagagem amplia sua visão estratégica e fortalece ainda mais a atuação da Trade no mercado.

Tiago chega para liderar, junto aos sócios, os projetos de M&A com uma abordagem ainda mais técnica, estratégica e conectada às melhores práticas do mercado global.

Seguimos comprometidos em potencializar o valor dos negócios em cada etapa do processo. Seja bem-vindo, Tiago!