por Trade | set 4, 2023 | Fusões e Aquisições

O que é um Diagnóstico Estratégico?

O diagnóstico estratégico é uma etapa essencial do processo de planejamento estratégico de uma organização. Trata-se de uma análise detalhada e sistemática do ambiente interno e externo da empresa, com o objetivo de compreender sua situação atual, identificar seus pontos fortes e fracos, bem como as oportunidades e ameaças que o ambiente oferece.

O propósito do diagnóstico estratégico é fornecer uma visão clara e abrangente da organização, permitindo que seus líderes e tomadores de decisão tenham uma base sólida para o desenvolvimento de estratégias eficazes. Essa avaliação é conduzida de forma estruturada e pode envolver várias etapas, como:

Análise interna:

Nesta fase, a empresa avalia seus recursos, capacidades, cultura organizacional, estrutura, processos internos e desempenho. O objetivo é identificar seus pontos fortes, como competências distintivas e recursos únicos, bem como suas fraquezas, como deficiências em processos ou áreas onde estão perdendo competitividade.

Análise externa:

A organização analisa o ambiente em que opera, considerando fatores macroeconômicos, políticos, sociais, tecnológicos e concorrenciais que podem afetar sua atuação. Aqui, são identificadas oportunidades que podem ser aproveitadas e ameaças que precisam ser enfrentadas.

Análise de concorrência:

Este é um aspecto específico da análise externa, onde a empresa investiga e avalia seus principais concorrentes, sua estratégia, vantagens competitivas e posicionamento no mercado.

Análise SWOT:

A sigla SWOT representa Strengths (Forças), Weaknesses (Fraquezas), Opportunities (Oportunidades) e Threats (Ameaças). A análise SWOT é uma ferramenta amplamente utilizada para sintetizar as informações coletadas durante a análise interna e externa, permitindo uma visão geral dos fatores-chave que podem influenciar a estratégia da organização.

Com base nas informações reunidas durante o diagnóstico estratégico, a empresa estará melhor preparada para formular estratégias que aproveitem seus pontos fortes, enfrentem suas fraquezas, capitalizem as oportunidades e enfrentem as ameaças. O resultado é um plano estratégico mais robusto e alinhado com a realidade da organização e do ambiente em que ela atua.

O diagnóstico estratégico é um processo contínuo. As organizações devem realizar diagnósticos estratégicos regularmente para garantir que estão se adaptando às mudanças do ambiente.

Aqui estão alguns benefícios de realizar um diagnóstico estratégico:

- Ajuda as organizações a identificar seus pontos fortes e fracos, oportunidades e ameaças.

- Ajuda as organizações a tomar decisões informadas sobre como atingir seus objetivos.

- Ajuda as organizações a se adaptar às mudanças do ambiente.

- Ajuda as organizações a melhorar seu desempenho.

O diagnóstico estratégico no processo de M&A

Um diagnóstico estratégico é particularmente importante em processos de M&A. Isso porque uma M&A é uma grande mudança para uma organização e é importante garantir que a mudança seja feita de forma que seja benéfica para ambas as organizações envolvidas.

Aqui estão alguns dos benefícios de realizar um diagnóstico estratégico em um processo de M&A:

Ajuda a identificar os objetivos da M&A:

O diagnóstico estratégico pode ajudar as organizações a identificar os objetivos que desejam alcançar com a M&A. Isso pode incluir coisas como aumentar a receita, expandir para novos mercados ou melhorar a eficiência operacional.

Ajuda a identificar o parceiro certo:

O diagnóstico estratégico pode ajudar as organizações a identificar o parceiro certo para a M&A. Isso significa encontrar uma empresa que tenha os mesmos objetivos e que seja uma boa combinação cultural.

Ajuda a desenvolver um plano de integração:

O diagnóstico estratégico pode ajudar as organizações a desenvolver um plano de integração. Isso é importante para garantir que as duas empresas sejam integradas com sucesso e que a M&A seja um sucesso.

No geral, o diagnóstico estratégico é uma ferramenta valiosa para processos de M&A. Ele pode ajudar as organizações a tomar decisões informadas sobre como atingir seus objetivos e pode aumentar as chances de sucesso da M&A.

Ao seguir esses passos, você pode aumentar as chances de sucesso da sua M&A.

Nós da TRADE somos especialistas no processo de diagnóstico estratégico, tendo realizados centenas de avaliações, nos levando à um grande nível de sucesso nos nossos casos de M&A.

por Trade | jul 18, 2022 | Fusões e Aquisições

O mercado de fusões & aquisições em junho de 2022 retoma o crescimento

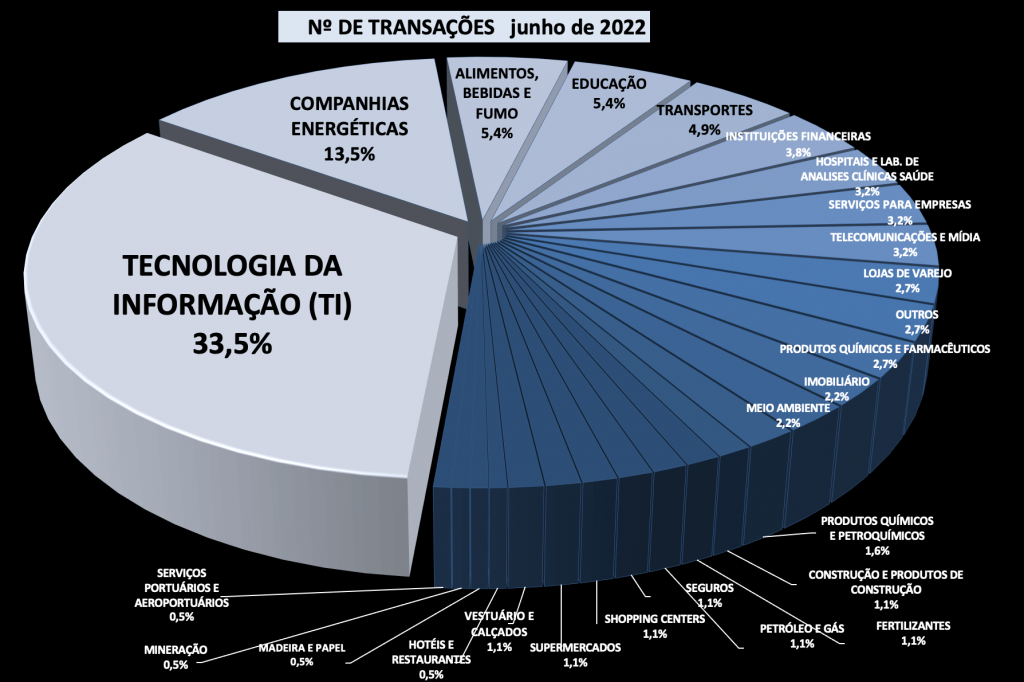

Os setores de Tecnologia da Informação, Companhias Energéticas e Telecomunicações e Mídia foram os mais ativos no Brasil e os investidores nacionais predominaram.

Aumento de 1,5% do acumulado dos últimos doze meses, 2.015 operações, comparado com o mesmo período do mês anterior. Já em relação ao acumulado dos 12 meses, com jun/21, o aumento é de 29,7%.

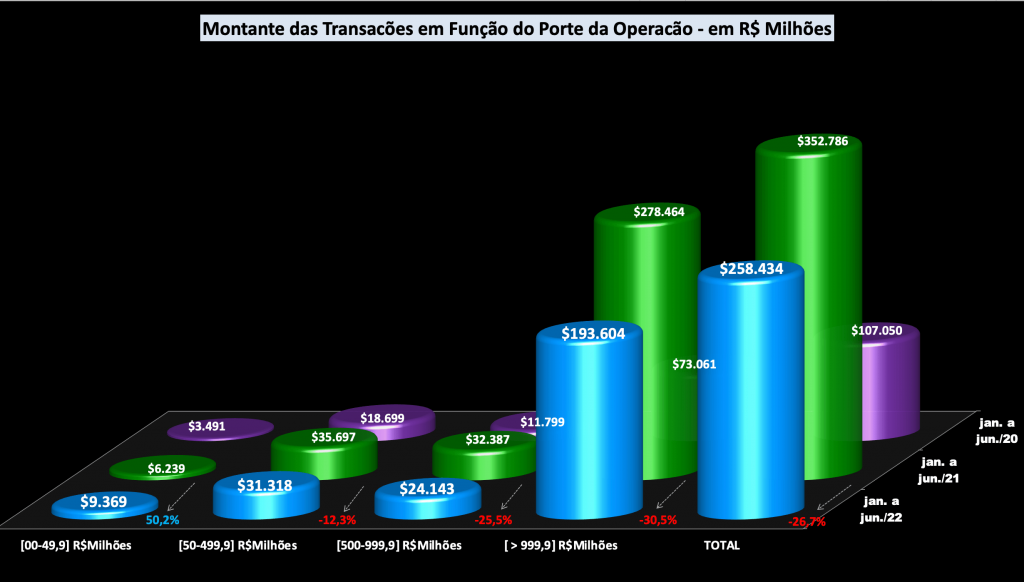

O primeiro semestre do ano, com 926 operações e investimentos de R$ 258,4 bilhões, representa crescimento 14,0% no volume e de redução de 26,7% no valor, em relação ao mesmo período do ano passado.

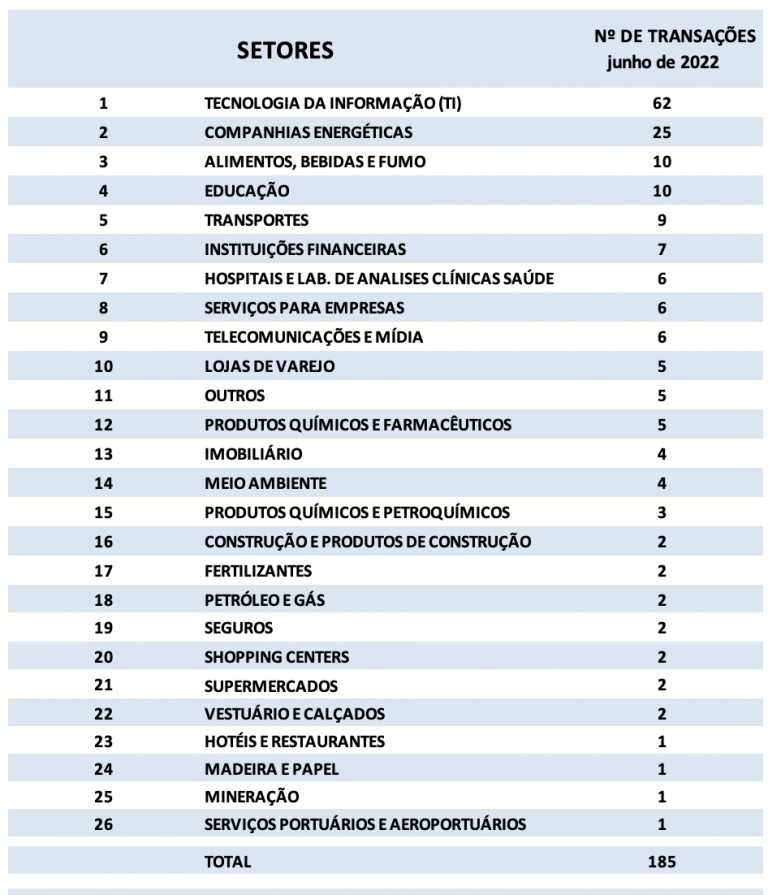

No mês de junho foram realizadas 185 transações, crescimento de 15,6%, em relação ao mês anterior e investimento de R$ 62,0 bilhões, crescimento de 77,8%. Se comparado com o mesmo mês do ano anterior, verifica-se um crescimento de 18,6% no volume e queda de 23,0% nos investimentos.

Tanto o volume como os investimentos das transações de porte acima de R$ 1,0 bilhão, foram as que acusaram a maior queda no primeiro semestre do ano.

O volume e os investimentos realizados nas operações de porte até R$ 50 milhões foram os únicos que apresentaram crescimento, de 32,7% e 50,2%, respectivamente.

Valor médio das transações no acumulado do 1º sem/22, registra queda de 35,8% em relação ao mesmo período do ano passado.

Predomínio dos Investidores Estratégicos com crescimento acumulado do ano, de 18,1% no volume e queda de 22,6% nos investimentos.

Os investidores Financeiros registraram aumento de 7,5 % no volume e queda de 32,9% no montante dos investimentos no acumulado do ano.

Investidores Nacionais com maior apetite no 1º Sem/22, registraram 767 negócios, crescimento de 12,8%, e um montante de R$ 199,3 bilhões, com queda de 28,1%.

No ano os Investidores Estrangeiros registraram 159 negócios, um crescimento de 20,5%, e redução de 21,6% no valor dos investimentos.

Foram mapeados no mês 37 negócios realizados por investidores de 10 países. Os EUA com 15 operações e investimento da ordem de R$ 1,5 bilhões foram o de maior apetite.

Maiores transações do mês de junho/2022:

- Eletrobras é privatizada com oferta de R$ 33,7 bilhões na Bolsa;

- Eneva capta R$ 4,2 bi em oferta de ações para bancar aquisições;

- Localiza vende ativos da Unidas para a Brookfield por R$ 3,57 bi;

- Fleury e Hermes Pardini assinam acordo para fusão.

Maiores negócios no primeiro semestre de 2022 com valores divulgados:

- Eletrobras é privatizada com oferta de R$ 33,7 bilhões;

- Rede D’Or e SulAmérica Seguros fazem fusão;

- Aliansce e BR Malls formam a maior companhia de shoppings do país;

- PetroRio faz “compra transformacional” aquisição de Albacora Leste;

- Petrobras fecha acordo com CNOOC Petroleum para cessão de 5% no Campo de Búzios;

- Itaú pagará R$ 7,9 bilhões por nova fatia da XP;

- Petrobras vende 22 concessões de campos de produção localizadas na Bacia Potiguar, no Rio G. Norte;

- Eneva adquire térmica Celse por R$6,1 bi;

- BR Properties vende ativos para grupo Brookfield por R$5,92 bi;

- BRF levanta R$ 5,4 bilhões em oferta subsequente.

ANÁLISE DO MÊS

Grau de concentração setorial

Os 5 setores mais ativos responderam no mês de junho/22 por 62,7% do total das operações, contra 76,3% no mesmo mês do ano passado, reduzindo expressivamente o grau de concentração dos TOPs 5.

Crescimento de 15,6% do número de operações em relação ao mês anterior.

Foram divulgadas com destaque pela imprensa no mês de junho 185 transações em 26 setores da economia brasileira, registrando um crescimento de 15,6% em relação ao mês anterior (160 operações).

Confrontando com o mesmo mês do ano anterior, constata-se um crescimento de 18,6%, quando foram apuradas 156 negócios.

Evolução nos últimos 5 anos

No acumulado do primeiro semestre de 2022, apuradas 926 operações, registra um crescimento de 14,0% se confrontado com igual período de 2021, quando foram realizadas 812 operações.

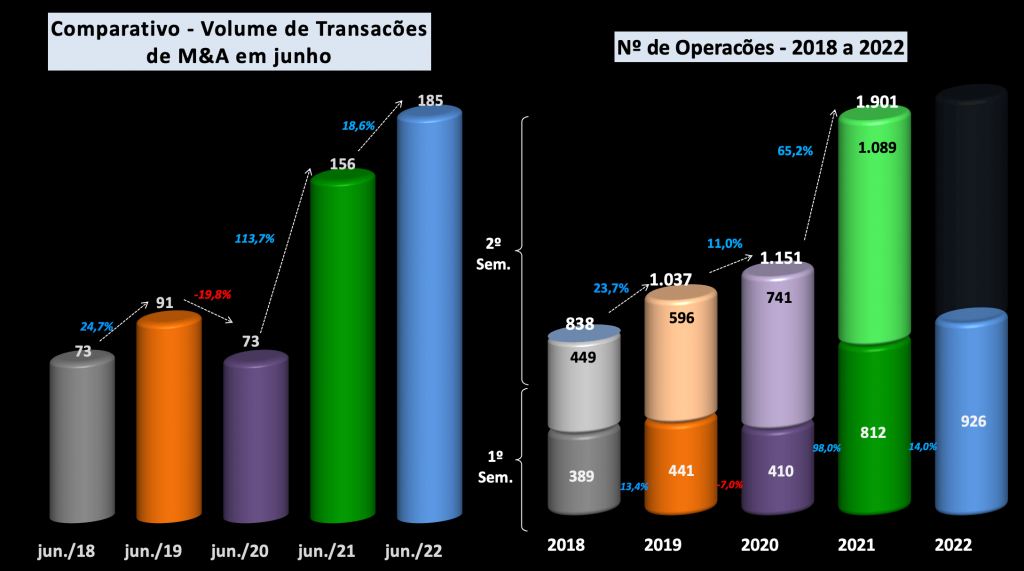

Maiores apetites x maiores quedas.

Setores mais representativos nos primeiros seis meses. No gráfico dos setores mais ativos no acumulado do corrente ano, além de TI, destacam-se Companhias Energéticas e Instituições Financeiras.

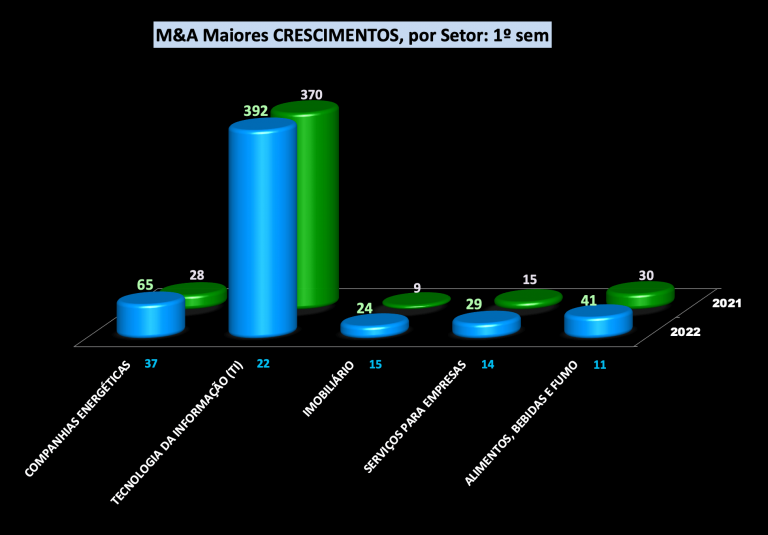

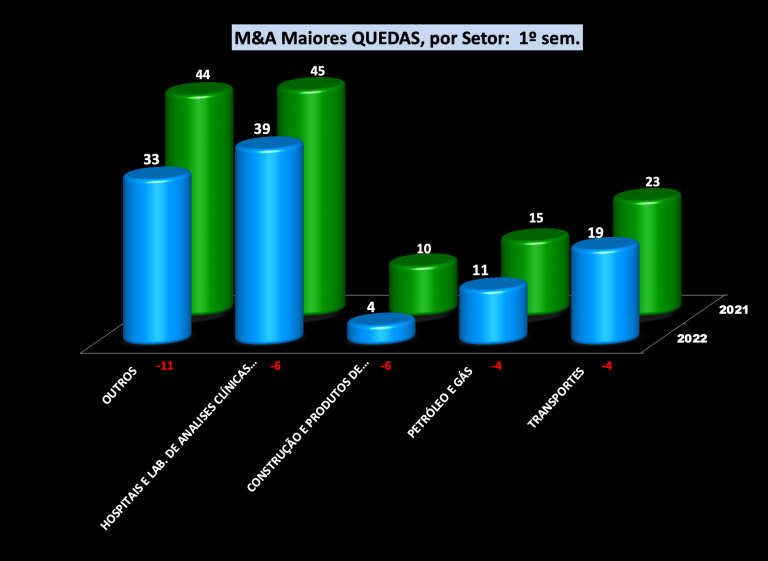

No acumulado do ano o segmento com maior crescimento no número de transações em relação o mesmo período do ano passado foi o de Companhias Energéticas com um aumento de 37 operações, seguido por TI e Imobiliário.

Os setores que apresentaram maiores quedas no nº de transações no acumulado do ano, em relação ao mesmo período do ano passado, foram Outros; Hospitais e Lab. De Análises Clínicas e Construção e Produtos para Construção.

Crescimento do acumulado do volume de transações dos últimos doze meses.

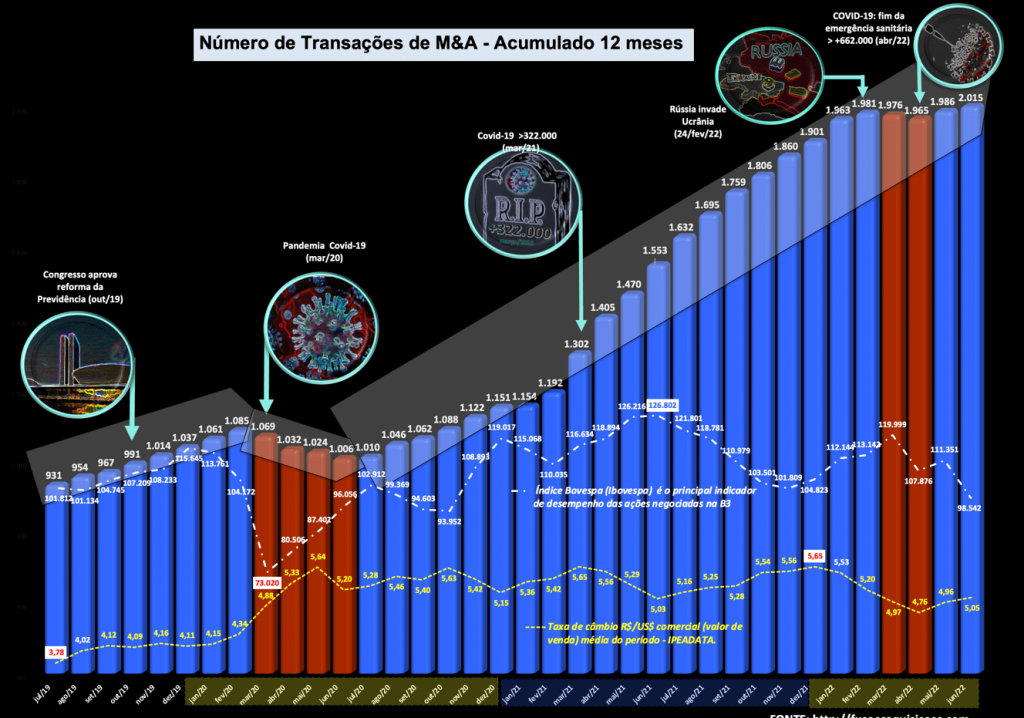

O mês de junho/22 retoma o crescimento, praticamente uma constante ao longo dos últimos dois anos – desde jul/20 – no acumulado do número de transações. A maior queda ocorreu no apogeu da pandemia e por um curto período de 4 meses – entre mar/20 a jun/20.

Junho/22 quebra a barreira de duas mil transações. Um aumento de 1,5% do número de transações de M&A acumuladas nos últimos doze meses, com 2.015 operações, comparativamente com o mesmo período do mês anterior. Já em relação ao mesmo período acumulado do ano anterior – jun/21, o aumento é de 29,7%.

No gráfico do acumulado, pode-se inferir ciclos distintos de crescimento e queda do número de transações. Destacam-se prováveis fatores que mais estão repercutindo nas expectativas de investimentos. Integra também o gráfico, (i) a evolução da série histórica do índice BOVESPA (desempenho das ações negociadas na B3), no mesmo período, e (ii) a evolução da taxa de câmbio.

O primeiro semestre de 2022 foi marcado por panorama macroeconômico com inflação e juros elevados, além dos desdobramentos da invasão da Rússia na Ucrânia e encerramento da emergência de saúde pública de interesse nacional da pandemia da covid-19.

Dólar encerra o mês de junho com alta de 10,1%. O Ibovespa, principal índice da Bolsa de Valores, registrou queda de 11,5%.

Porte das transações

Das 185 transações apuradas no mês, 130 são de porte até R$ 49,9 milhões – 70,3 % do total e responderam por 2,6 % do seu valor. No acumulado do ano, para este mesmo porte de operações, registraram-se 643 transações representando 69,4% do total e 3,6% do valor. E impacta um crescimento de 37,7% em relação ao mesmo período do ano anterior.

O volume de transações acumuladas no ano de porte acima de R$ 1,0 bilhão foram as que acusaram a maior queda, de 45,2%

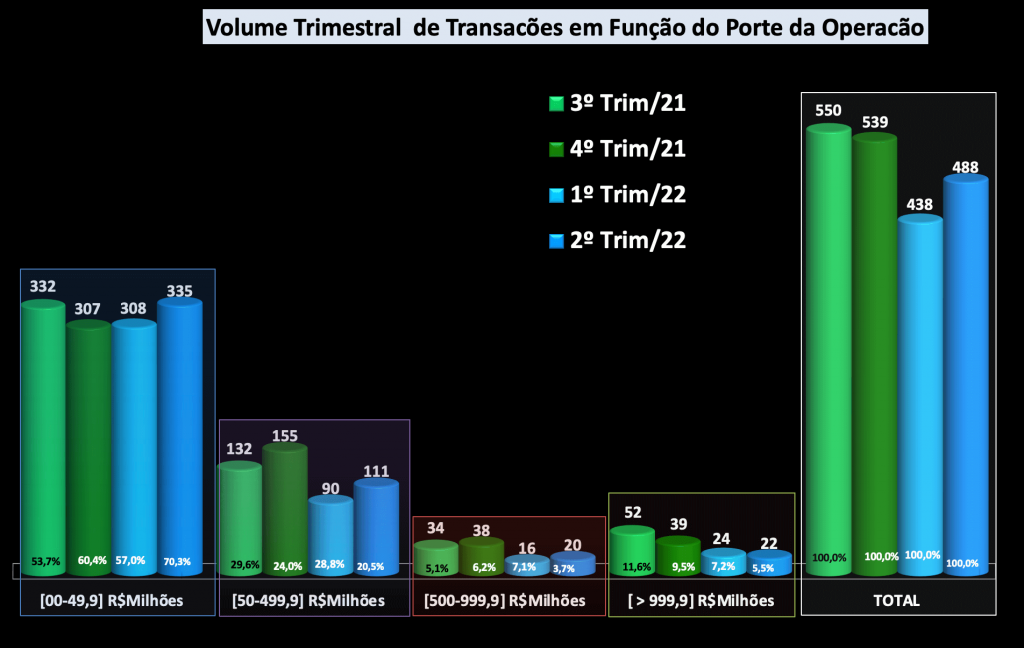

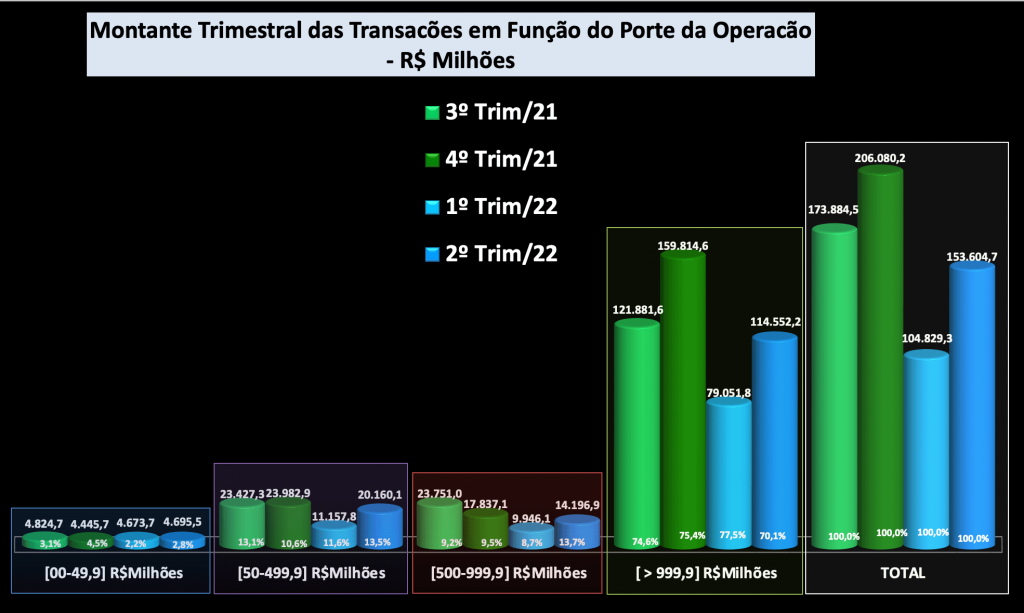

Trimestral: impacto acentuado

O volume de negócios do 2ª trimestre/22, revela um crescimento de 11,4% em relação ao trimestre anterior. E na segmentação por parte, os maiores negócios, entre R$ 500 milhões a R$ 1,0 bilhão, foram os que mais cresceram, 25,0%, neste 2º trim./22.

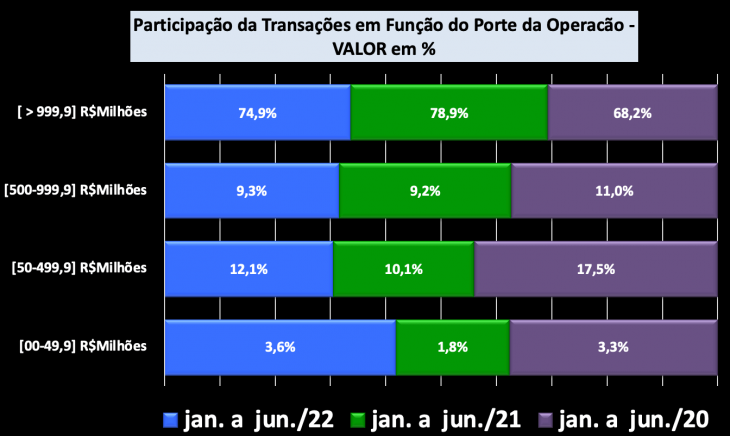

No comparativo das participações das transações em função do porte no primeiro semestre do ano, permite identificar a variação do volume – percentual – ao longo dos últimos 3 anos.

A mudança estrutural mais significativa em relação ao mesmo período do ano passado está na redução do volume das transações de porte acima de R$ 1,0 bilhão, que reduziu de 10,3% para 5,0%.

Queda de 23,0% do montante dos investimentos em relação ao mesmo mês do ano anterior.

Quanto aos montantes dos negócios realizados no mês, estima-se o total de R$ 62,0 bilhões. Representa uma queda de 23,0% em relação ao mesmo mês do ano anterior – considerando Valores Divulgados (90,5%) e Não Divulgados/Estimados (9,5%). Em relação ao mês anterior, verifica-se um crescimento de 77,8 % quando atingiu o montante de R$ 34,9 bilhões.

Redução de 26,7% do montante dos investimentos no acumulado do 1º sem./22. Quanto aos montantes dos negócios realizados no acumulado do ano estima-se o total de R$ 258,4 bilhões, representando uma queda de 26,7% em relação ao mesmo período de 2021.

Os investimentos realizados nas operações de porte até R$ 50 milhões foram os únicos que apresentaram crescimento, de 50,2%. Por sua vez o investimento das operações acima de um bilhão de reais teve queda expressiva de 30,5%.

No comparativo das participações das transações no primeiro semestre do ano permite identificar a variação dos investimentos – percentual – em função do porte, ao longo dos últimos 3 anos. A alteração mais significativa está no aumento dos investimentos das transações de porte até R$ 50 milhões.

Distribuição do montantes das transações por porte – trimestral.

Os investimentos realizados no 2ª trimestre/22, revelam um crescimento de 46,5% em relação ao trimestre anterior. E na segmentação por porte, os negócios no intervalo de R$ 50 a 500 milhões, foram os que mais cresceram, 80,7%

Valor médio das transações

Valor médio das transações no primeiro semestre do ano registra queda de 35,8% em relação ao mesmo período do ano passado. O valor médio das transações realizadas no acumulado do ano alcançou R$ 279,1 milhões, contra R$ 434,5 milhões no mesmo período de 2021, representando uma redução de 35,8%.

A queda do valor médio do acumulado do ano ficou por conta das transações de porte superior a R$ 50,0 milhões e inferior a R$ 1,0 bilhão, comparativamente com o mesmo período do ano anterior.

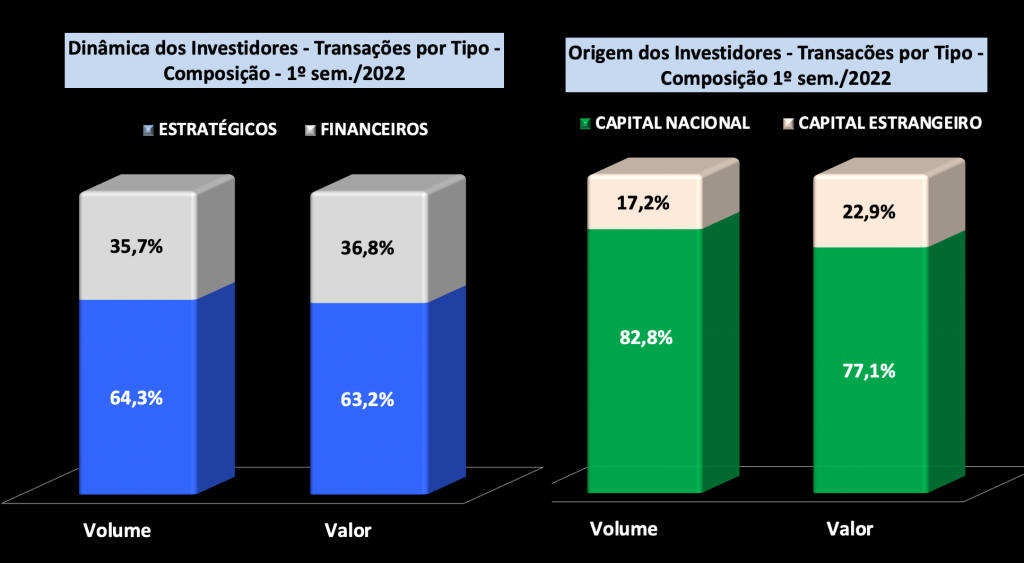

Dinâmica & Origem dos Investidores

Investidores Estratégicos

Crescimento de 18,1% no volume em relação ao acumulado do ano passado e queda de 22,6% nos investimentos – O maior apetite neste mês ficou por conta dos investidores Estratégicos com 119 operações (64,3%), e responderam por 20,8 % dos montantes investidos. No acumulado do ano, os Estratégicos, com 595 operações tiveram crescimento de 18,1% em relação ao ano passado. Responderam por 64,3% dos negócios e 63,2% dos investimentos, no montante de R$ 163,3 bilhões, o que significa uma queda de 22,6% em relação ao mesmo período do ano de 2021 (R$ 221,1 bi).

Investidores Financeiros

Os investidores Financeiros cresceram 7,5% no volume e queda de 32,9% no montante dos investimentos no acumulado do ano. Realizaram 66 operações no mês de maio num montante de R$ 49,1 bilhões. No acumulado do ano os investidores financeiros alcançaram 331 operações – crescimento de 7,5% – correspondendo a 35,7% dos negócios e 36,8% dos investimentos, no valor de R$ 95,1 bilhões, representando uma queda de 32,9% em relação ao mesmo período do ano anterior.

Investidores Nacionais

Investidores Nacionais com maior apetite no acumulado do ano, crescimento de 12,8% no volume e queda de 28,1% no montante. Os investidores de Capital Nacional foram responsáveis no mês por 148 operações, 80,0%, e investimento da ordem de R$ 53,4 bilhões, correspondendo a 86,1% do total. No acumulado do ano, os nacionais foram responsáveis por 767 operações – crescimento de 12,8% em relação ao ano anterior, e responderam por 82,8% das operações. O investimento foi da ordem de R$ 199,3 bilhões, o equivalente a 77,1% do total, correspondendo a uma queda de 28,1% em relação ao mesmo período do ano anterior.

Investidores Estrangeiros

No ano os Investidores Estrangeiros registraram crescimento de 20,5% no volume de transações e redução de 21,6% no valor dos investimentos. Os investidores de Capital Estrangeiro realizaram no mês 37 operações – 18,1% do total, no montante de R$ 8,6 bilhões – 13,9% do total. No acumulado do ano, os Estrangeiros com 159 operações registraram um crescimento de 20,5% – responderam por 22,9% dos negócios. Os investimentos alcançaram o montante de R$ 59,2 bilhões (22,9%), o que significa uma redução 21,6% em relação ao mesmo período do ano de 2021. Importante mencionar que as informações disponíveis sobre os investimentos em relação aos IPOs, na B3, são tratados como de capitais nacionais na data da divulgacão deste relatório. Quanto a aportes de investimentos conjuntos de vários fundos de Private Equity, considera-se a nacionalidade do líder do bloco.

No mês de junho/22, foram mapeados 37 negócios realizados por investidores de 10 países.

Os EUA com 15 operações foram os de maior apetite estrangeiro no mês e um investimento estimado em R$ 1,5 bilhões.

Fonte: Fusões&Aquisições

por Trade | jun 29, 2022 | Fusões e Aquisições

Nordeste tem alta de mais de 20% em fusões e aquisições, diz KPMG

A região Nordeste do Brasil registrou 17 operações de fusões e aquisições no primeiro trimestre de 2022, um aumento de mais de 20% na comparação com o mesmo período do ano anterior, quando foram registradas 14 transações. Os números do Nordeste correspondem a 3,07% das 553 transações realizadas no primeiro trimestre deste ano no país. São Paulo lidera nacionalmente, com 381 transações, atingindo 69% do total. Os dados constam na pesquisa da KPMG realizada trimestralmente com 43 setores da economia brasileira.

Segundo o conteúdo, de janeiro a março deste ano, foram realizadas operações nos seguintes estados nordestinos: Bahia (2), Ceará (4), Paraíba (5), Pernambuco (2), Rio Grande do Norte (3) e Sergipe (1).

Os números evidenciam que a Região Nordeste apresenta operações de fusões e aquisições de forma distribuída entre os estados. A alta no número de operações também mostra que a região está alinhada com o crescimento registrado no país. Esse indicador está alinhado com o fortalecimento da economia e dos negócios na região”, afirma o sócio de mercados regionais da KPMG, Paulo Ferezin.

Alta de fusões e aquisições também no Brasil:

A pesquisa da KPMG, realizada com empresas de 43 setores da economia brasileira, também revelou que o número de fusões e aquisições no primeiro trimestre deste ano aumentou quase 50% em relação ao mesmo período do ano passado. De janeiro a março de 2022 foram 553, contra 375 negociadas em 2021. Em todo o ano passado, foram realizadas 1.963 operações.

A pesquisa mostra que os processos de fusões e aquisições de empresas brasileiras continuam bastante aquecidos tanto para transações domésticas como para transações de empresas estrangeiras fazendo aquisições no Brasil. Esses números são bastante animadores para o ano apesar dos desafios que ainda se apresentam no contexto econômico local e internacional”, analisa o sócio da KPMG, Luís Motta.

Sobre os setores que mais fizeram transações, empresas de internet continuam, conforme lista abaixo:

\

Empresas de Internet - 242

\

Tecnologia da Informação - 83

\

Prestadoras de Serviços - 35

\

Instituições Financeiras - 26

\

Telecomunicação e Mídia - 20

\

Hospitais e Clínicas - 16

por Trade | jun 29, 2022 | Fusões e Aquisições

Durante a fusão ou aquisição de uma empresa e a união de duas culturas distintas, aprendi que as verdades nunca são absolutas

Nenhum ponto de vista consegue abranger toda a verdade. Muito menos em um processo de fusão ou aquisição. Quando escutei numa reunião “os colaboradores precisam pensar com cabeça de dono”, meu ritmo cardíaco aumentou. Uma antiga parábola indiana conta a história de um grupo de cegos, que se depara, pela primeira vez, com um elefante. Na tentativa de descrevê-lo para os demais, cada um dos homens toca em uma parte diferente do corpo do animal, seja tromba, rabo ou orelhas. Apoiados em sua própria experiência, julgam ter a resposta certa para aquele enigma, desprezando o que os outros afirmam. O resultado é fácil de prever: muita discussão e nenhum consenso.

A moral da história é bem conhecida por qualquer um do mercado corporativo: fala da tendência humana de impor uma verdade, com base em experiências subjetivas e limitadas. Ao mesmo tempo em que experiências vividas por outras pessoas são deixadas em segundo plano. Experiências que, vejam só, podem ser igualmente verdadeiras.

O desafio é mesclar culturas

Quem já viveu um processo de fusão ou aquisição, vai compreender melhor o paralelo que me arrisco a fazer com a parábola. Um dos grandes dilemas, após contrato assinado, é como realizar a integração de duas culturas corporativas distintas da melhor maneira. Não é segredo que o erro de muitas organizações, no momento da aquisição de novas empresas, é colocar as questões financeiras e contratuais acima de temas relacionados às diferenças culturais entre os negócios. Para ser sucinta: números acima de pessoas. Nessa matemática, num determinado momento, a conta não fecha.

Nos processos em que uma empresa global adquire uma empresa local, como aquele em que ajudei a implementar, o choque cultural pode ser ainda maior. Quem assistiu ao premiado documentário “Indústria Americana” teve uma ideia do quanto o conflito de culturas dentro de uma organização é capaz de determinar o fracasso de um negócio, seja ele qual for. No filme, a cultura organizacional e condições de trabalho de uma bilionária companhia de vidros tinha relação direta com seu país de origem, a China. A questão é que a empresa estava localizada no interior de Ohio, nos Estados Unidos.

O processo de aquisição em que estive envolvida não abordava conflitos tão extremos como os retratados no documentário. Mas certas divergências eram contrárias ao que eu acreditava, não só como líder, mas também como ser humano.

Um dos pontos discordantes na época da fusão era relacionado à diversidade. Em uma das reuniões com o novo board, questionei por que o tema não estava dentro das prioridades da empresa. Se o objetivo de negócios é engajar pessoas e fazer com que elas invistam seu tempo e seu dinheiro no seu produto, nada mais natural que as pessoas do lado de dentro, seus colaboradores, reflitam a nossa sociedade. Como resposta, ouvi “nossa prioridade atual são: resultado financeiro e produtos.”

Importante enfatizar que 100% dessa liderança (formada pelos profissionais da empresa comprada) eram homens brancos, 40+, heteros, que tiveram a oportunidade e o privilégio de estudar nas melhores universidades do Brasil. Eles deixaram muito claro que não renunciariam aos “top performances” em prol da diversidade, mesmo todos sabendo que não estávamos nem perto de chegar a índices mínimos de representatividade. Principalmente no que se dizia respeito à raça.

Diversidade gera lucro. Empresas com maior pluralidade em suas equipes e, portanto, com maior capacidade de inovação, alcançam resultados até 21% maiores do que aquelas em que a questão não é uma prioridade, mostrou um estudo da consultoria McKinsey.

Voltando àquela afirmação, “pensar com cabeça de dono”, fazia muito sentido, vinda de um dos fundadores da empresa local, onde todos os colaboradores, de fato, tinham ações (mesmo que poucas) e, portanto, pensar com cabeça de dono era legítimo. No nosso caso, uma das maiores empresas de entretenimento do mundo, com mais de 1.600 colaboradores na América Latina e, sem um programa de participação de lucro, soava ofensivo.

Outra questão relacionada à cultura, referia-se ao reconhecimento do trabalho dos colaboradores. Uma das ferramentas utilizadas pela empresa local, para mensurar alta performance, baseava-se em um critério bastante duvidoso. Todo final de ano, 5% dos colaboradores, que não estavam performando dentro dos padrões estabelecidos, eram, obrigatoriamente, desligados. Cultura de inovação e incentivo ou cultura do medo?

Não tenho dúvidas do talento e da motivação dos líderes que comandavam aquela empresa. Mas, muitas vezes, a mesma paixão que nos move também pode nos deixar cegos. Poderia escrever uma série de 4 temporadas sobre tudo o que passei, com esse processo de aquisição que durou 2 anos e contou com o apoio de uma experiente empresa de consultoria do mercado. Mas, entre tantos questionamentos e pontos conflitantes, também vieram muitos aprendizados.

Em fusões e aquisições, a verdade nunca é uma só

Em um dos episódios, em que ficou bastante clara a diferença da cultura corporativa entre as duas empresas, investimos horas e mais horas discutindo se a liderança deveria ou não continuar tendo salas. Depois de muito confronto, e pouca argumentação, decidiu-se pelo fim daqueles espaços em prol de um modelo open office, que a empresa local adotava e fazia questão de manter. A regra valia para todos os executivos que, como eu, passavam 80% do tempo em reuniões com equipes na América Latina e Estados Unidos. Assumo que fiquei muito contrariada e inconformada com a decisão. Não queria perder meu benefício e, muito menos, ter que me adaptar a uma nova forma de trabalhar.

Dois anos depois, no primeiro dia em que assumi como CEO na empresa na qual trabalho hoje, solicitei que colocassem a minha mesa do lado de fora da sala. Queria sentir a pulsação das pessoas de perto. Aquela ideia, que à princípio havia rejeitado sumariamente, se mostrou absolutamente correta.

Sim, é bom mudar de ideia

Sou muito grata por ter vivido essa experiência e ter tido a oportunidade de mudar de opinião, principalmente em algo que acreditava tão cegamente. Meu outro grande aprendizado, prefiro deixar nas palavras do autor, e meu professor de pós-graduação, Daniel Goleman, que definiu: “A inteligência interpessoal consiste na capacidade de compreender os demais, quais são as coisas que mais os motivam, como trabalham e a melhor forma de cooperar com eles.”

O fato é que a mudança em si não causa dor, a resistência a ela, sim. Requer também muita coragem para enfrentar partes de nós que, por vezes, tentamos esconder, mas é justamente nesses aspectos indesejáveis da nossa personalidade que está o potencial de cura. Assim como ensina a parábola Os cegos e o elefante, permita-se não impor uma verdade absoluta com base apenas em sua experiência.

Pratique a escuta ativa. Faça perguntas que te ajudem a entender o todo. E, por fim, promova ações afirmativas (conjunto de medidas especiais voltadas a grupos discriminados). Mas, não se esqueça de que a inclusão de um profissional não termina na sua contratação.

Em tempo: A atividade de M&A (fusões e aquisições) promete continuar em alta em 2022 e nos próximos anos. Segundo um levantamento feito pela KPMG, no primeiro semestre de 2021, as mega transações bateram número recorde com valor de negócio acima de US$ 5 bilhões.

Autora: Luciana Rodrigues – Forbes

por Trade | fev 12, 2020 | Fusões e Aquisições

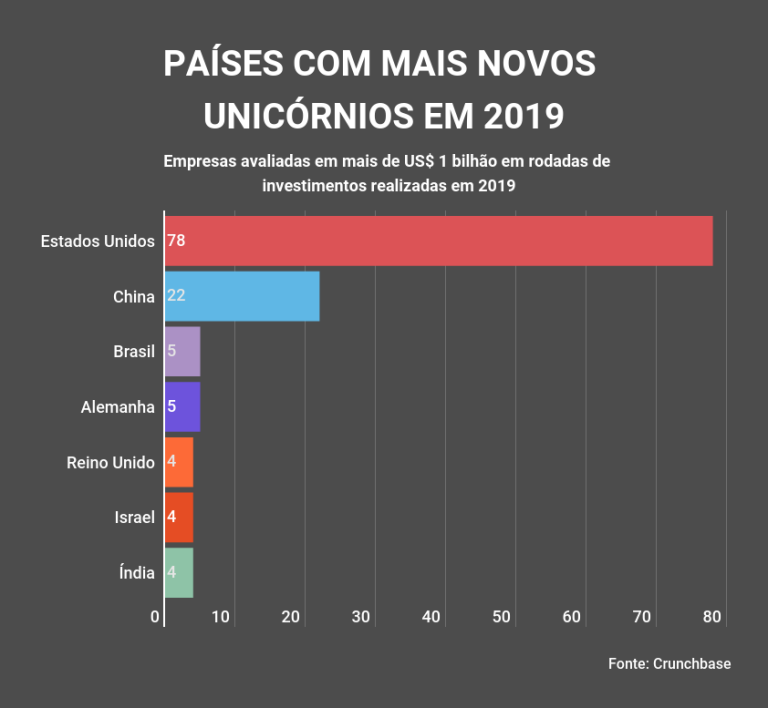

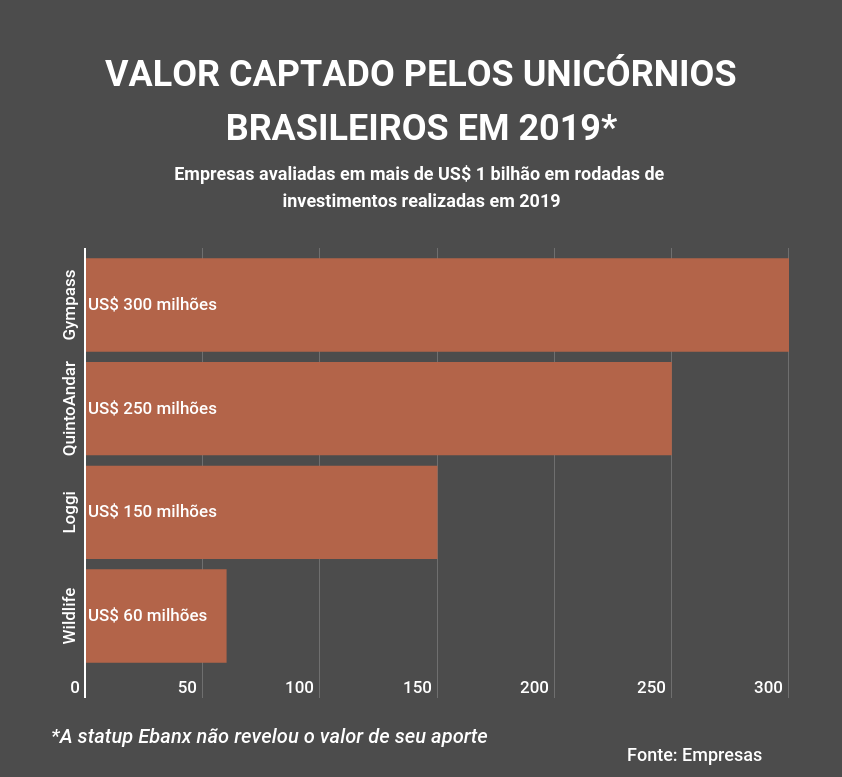

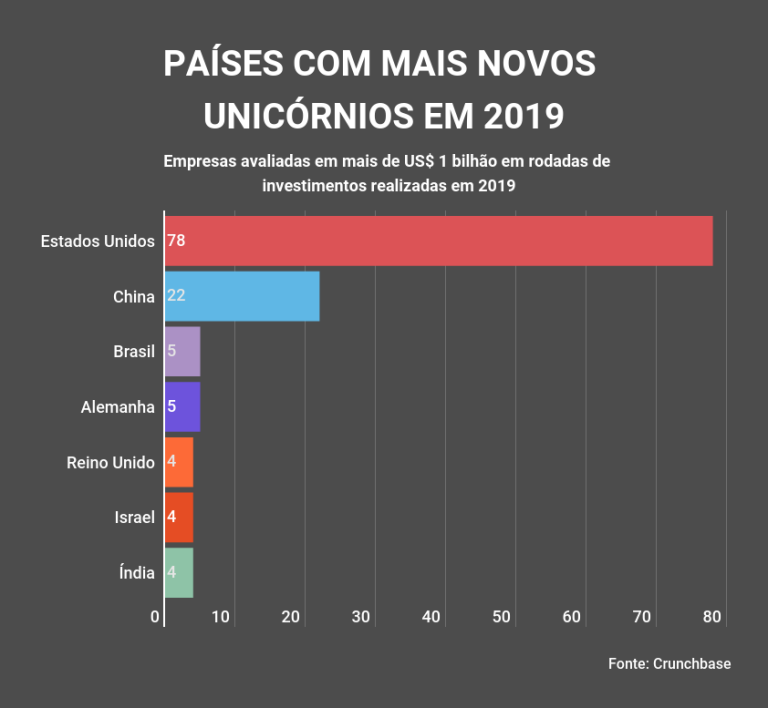

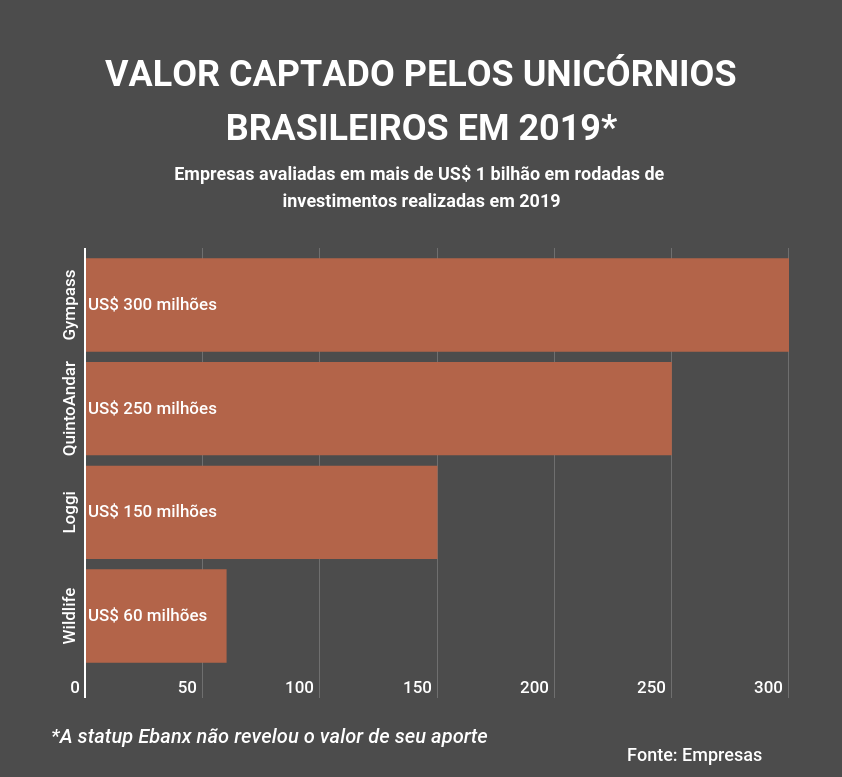

Ebanx, Gympass, Loggi, QuintoAndar e Wildlife. É com essas cinco empresas que o Brasil conquistou o terceiro lugar no ranking de paíseis com maior número de novos unicórnios em 2019.

O levantamento, realizado pelo site de notícias Crunchbase, revela que, ao todo, 142 companhias ao redor do mundo se juntaram à lista de unicórnios em 2019. Essas empresas levantaram US$ 85,1 bilhões — abaixo dos US$ 139 bilhões captados por novos unicórnios em 2018 e dos US$ 93,8 bilhões de 2017.

A primeira posição do ranking é dos Estados Unidos, que encerra 2019 com 78 novas empresas avaliadas em mais de US$ 1 bilhão. O segundo lugar ficou com a China, que teve 22 novos unicórnios. Empatado com o Brasil no terceiro lugar está a Alemanha.

Os setores que mais criaram unicórnios ao redor do mundo foram os de serviços financeiros, varejo, dados e analytics, transportes, applicativos em geral e saúde.

No Brasil, o número de unicórnios criados em 2019 é o mesmo de 2018. No ano passado as cinco startups a entrar na lista foram o aplicativo de transportes 99, as empresas de meios de pagamento PagSeguro e Stone, a prestadora de serviços financeiros Nubank e o aplicativo de delivery iFood.

O mercado brasileiro tem atraído a atenção de fundos de venture capital de todo o mundo. O grande destaque é o conglomerado japonês Softbank. Em 2019, a instituição anunciou a criação de um fundo de US$ 5 bilhões voltado exclusivamente para aportes na América Latina.

Só no Brasil o SoftBank realizou aportes em oito startups em 2019 — três delas se tornaram unicórnios (o aplicativo de entregas Loggi, a startups de aluguéis QuintoAndar e o aplicativo de academias Gympass).

A empresa de jogos Wildlife recebeu investimento do fundo norte-americano Benchmark Capital, investidora de negócios como Instagram e Snapchat, e a startup de meios de pagamento Ebanx recebeu rodada de investimentos liderada pelo fundo FTV Capital.

Fonte: InfoMoney

por Trade | fev 12, 2020 | Fusões e Aquisições

Negócio custará ao grupo varejista SBF 900 milhões de reais

O Grupo SBF, dono da varejista de material esportivo Centauro, comprou a operação da Nike no Brasil. Com a aquisição, a varejista se torna distribuidora exclusiva dos produtos Nike no varejo online e físico no país por um período de dez anos.

A aquisição custará ao SBF 900 milhões de reais. O valor está sujeito a ajuste, conforme o grupo informou em comunicado ao mercado financeiro. A compra da subsidiária brasileira da Nike inclui o estoque e as lojas, mas não direitos de propriedade intelectual sobre a marca.

Agora, o Grupo SBF passa a atuar como uma holding, com a Centauro e a Nike do Brasil como unidades de negócios separadas. Pedro Zemel, presidente da Centauro, assume como presidente da holding.

Especializada em artigos esportivos, a marca Nike continuará sendo distribuída a outros varejistas no Brasil, embora ainda não tenha ficado claro os termos desses contratos a partir de agora. A Nike já tinha desde 2017 um contrato preferencial com a Centauro, de modo que os produtos chegavam primeiro na varejista antes de concorrentes (como a Netshoes, que desde o ano passado pertence ao Magazine Luiza).

Além da distribuição por meio de outras redes de varejo, a Nike tem 24 lojas no Brasil e 15 lojas de parceiros, que agora serão da nova holding.

“Nos últimos anos, fizemos uma série de investimentos em diversas frentes e, principalmente, em tecnologia e multicanalidade, o que nos possibilitou avançar expressivamente no nosso setor e nos transformar em uma plataforma do esporte. Estamos muito entusiasmados com a oportunidade de servir ainda mais a comunidade esportiva por meio de uma marca tão poderosa. Seguimos comprometidos com a missão de aprimorar o ecossistema do esporte no nosso país através de diferentes caminhos e modelos de negócios”, disse Zemel em comunicado.

Com a notícia, as ações do Grupo SBF subiram mais de 11% logo após o anúncio pela manhã e ao longo de toda a tarde desta quinta-feira, negociada acima de 48 reais.

O que a Centauro tem a ganhar

A compra é vista como uma parceria estratégica por especialistas em varejo. “O grupo dono da Centauro será fornecedor de todo mundo que quiser comprar Nike, que é a marca predileta dos brasileiros. E ainda vai ter o privilégio de fazer lançamentos de produtos e categorias na plataforma deles. É uma grande sacada”, afirma Ana Paula Tozzi, CEO da AGR Consultores. Com a compra, a Nike do Brasil passa a ter, por meio da Centauro, a possibilidade de ter maior acesso aos dados de seus clientes, o que é cada vez mais importante para o desenvolvimento dos negócios das marcas no varejo. “O grande futuro do varejo está nos dados do consumidor”, afirma Tozzi. O Grupo SBF afirma que ainda não tem planos concretos nesse sentido.

A Nike é a maior marca de artigos esportivos em operação no Brasil. A americana tem 21,9% de participação nesta categoria no mercado brasileiro, enquanto a rival alemã Adidas tem 17,3%, segundo a empresa de inteligência de mercado Euromonitor. Em seguida vem a japonesa Asics (6% do mercado nacional), a brasileira Vulcabrás Azaléia (5,6%) e a japonesa Mizuno (5,5%). O segmento de moda esportiva teve receita de 24,5 bilhões de reais em 2019.

O movimento feito pelo Grupo SBF não é isolado. Recentemente, a fabricante de calçados Arezzo comprou a operação no Brasil da americana Vans, famosa pelos tênis, por 50 milhões de reais. Uma das vantagens da transferência da operação de uma marca global para um player local é aproximar mais essa estrangeira do cliente brasileiro. A aquisição na Nike pelo Grupo SBF acende um alerta para as marcas concorrentes da Nike, na visão de Mauro Nomura, master franqueado da Adidas no Brasil. “O principal impacto para as concorrentes é que a gestão da Nike no Brasil ficará mais ágil e a marca deve ganhar valor”, diz.

O Grupo SBF vinha de uma novela que marcou o ano de 2019 no varejo, quando o varejista disputou (e perdeu) a compra da concorrente Netshoes com o Magazine Luiza. A Netshoes, que quase quebrou após sucessivos prejuízos, terminou vendida ao Magalu por 115 milhões de dólares. O SBF chegou a fazer uma oferta maior, de 127 milhões de dólares, mas a proposta foi rejeitada – à época, EXAME apurou que havia uma resistência do fundador da Netshoes, Marcio Kumruian, em vender sua empresa para a principal concorrente.

Desde então, o Grupo SBF vem se esforçando para mostrar que é capaz de vencer no varejo mesmo sem a Netshoes. Uma das principais tacadas veio em outubro, quando anunciou uma parceria com a B2W – dona de Submarino, Americanas.com e Shoptime – para vender seus produtos no site da Americanas.com, mas com logística e plataforma próprias, o que chamou de “marketplace diferenciado”. No dia do anúncio, as ações do SBF chegaram a subir 5%, com analistas de mercado animados pela exposição dos produtos da Centauro na vitrine online da Americanas.

O Grupo SBF também vem sendo elogiado pela estratégia multicanal, com boa integração entre lojas físicas e comércio eletrônico. Essas medidas fizeram os investidores continuarem apostando no grupo, cujas ações avançaram mais de 250% desde que abriu capital na bolsa, em abril.

Fonte: Revista EXAME