O Brasil dominou a atividade de M&A na América Latina na última década em termos de volume de negócios e valor agregado, graças ao tamanho, estabilidade e diversidade de sua economia, e ao dinamismo e maturidade de seu mercado de transações.

O grande número de habitantes do país, sua imensa extensão territorial, abundantes recursos naturais, e sua cultura e idioma únicos o diferenciam do resto da América Latina, tornando-o um mundo à parte para corporações brasileiras, gestores de fundos e investidores internacionais.

De fato, o mercado de M&A no Brasil está repleto de oportunidades para empresas em todas as fases de crescimento, graças à solidez de seu sistema financeiro, à profundidade e dinamismo de seus mercados de capitais e ao tamanho e sofisticação de sua comunidade de assessoria. Desde startups em fase inicial, a potências do mercado intermediário e candidatos a IPO, bancos, investidores de capital de risco (VC), fundos de private equity (PE) e agentes de valores mobiliários oferecem uma ampla gama de alternativas de financiamento em cada fase de crescimento.

O grande número de habitantes do país, sua imensa extensão territorial, abundantes recursos naturais, e sua cultura e idioma únicos o diferenciam do resto da América Latina, tornando-o um mundo à parte para corporações brasileiras, gestores de fundos e investidores internacionais.

O ecossistema de VC em maturação do Brasil é um dos exemplos mais eloquentes da maturidade do mercado de transações do país, tendo crescido a passos largos nos últimos 10 anos. Hoje, os VCs domésticos investem ao lado de alguns dos fundos de VC mais renomados do mundo em um fluxo constante de rodadas de financiamento que fornecem recursos para nutrir e construir startups inovadoras e promissoras.

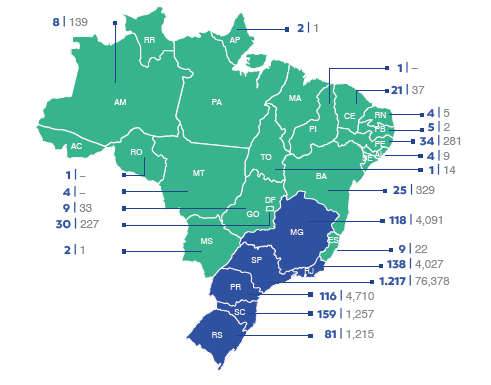

![]() O volume de negócios do VC cresceu quase seis vezes desde 2013, enquanto o valor agregado dessas transações aumentou em torno de 14 vezes no mesmo período, chegando a 22,85 bilhões de reais em 2022.

O volume de negócios do VC cresceu quase seis vezes desde 2013, enquanto o valor agregado dessas transações aumentou em torno de 14 vezes no mesmo período, chegando a 22,85 bilhões de reais em 2022.

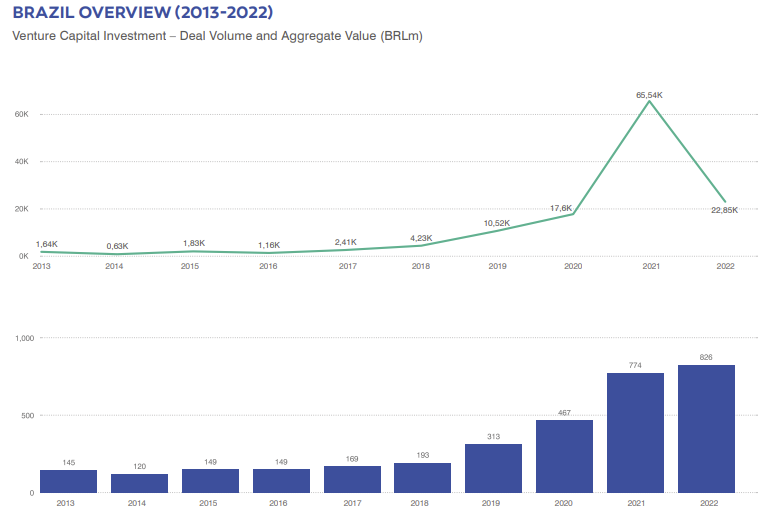

![]() A maior parte da atividade de VC tem se concentrado em São Paulo, mas à medida que o mercado se desenvolve, as startups em quase todos os estados estão atraindo financiamento de venture capital, e não é apenas os setores de telecomunicações e tecnologia que estão atraindo investimento de VC: serviços financeiros, varejo e distribuição, saúde, consultoria, industrial, imobiliário e construção, recursos naturais e energia juntos representam quase tantos negócios de VC quanto tecnologia na última década.

A maior parte da atividade de VC tem se concentrado em São Paulo, mas à medida que o mercado se desenvolve, as startups em quase todos os estados estão atraindo financiamento de venture capital, e não é apenas os setores de telecomunicações e tecnologia que estão atraindo investimento de VC: serviços financeiros, varejo e distribuição, saúde, consultoria, industrial, imobiliário e construção, recursos naturais e energia juntos representam quase tantos negócios de VC quanto tecnologia na última década.

O capital de risco corporativo, embora mal faça uma diferença no volume geral de VC, explodiu nos últimos quatro anos, enquanto mais e mais empresas diversificam e alocam capital para financiar startups que podem melhorar seus próprios processos e estratégias de mercado.

![]() O crescimento constante do volume de negócios de M&A no mercado intermediário do Brasil nos últimos 10 anos reflete a resiliência e o poder do setor privado do país, com impacto mínimo perceptível na atividade de transações neste segmento do pêndulo político oscilante e das oscilações do ciclo macroeconômico.

O crescimento constante do volume de negócios de M&A no mercado intermediário do Brasil nos últimos 10 anos reflete a resiliência e o poder do setor privado do país, com impacto mínimo perceptível na atividade de transações neste segmento do pêndulo político oscilante e das oscilações do ciclo macroeconômico.

![]() O volume de negócios do mercado intermediário cresceu de forma constante de 807 negócios em 2013 para um pico de 1.834 em 2021, antes de se estabelecer em 1.516 em 2022, enquanto o valor agregado de negócios de M&A no mercado intermediário aumentou de 112,7 bilhões de reais em 2013 para um recorde de 439,6 bilhões de reais em 2021, antes de se estabelecer em 231,5 bilhões de reais em 2022.

O volume de negócios do mercado intermediário cresceu de forma constante de 807 negócios em 2013 para um pico de 1.834 em 2021, antes de se estabelecer em 1.516 em 2022, enquanto o valor agregado de negócios de M&A no mercado intermediário aumentou de 112,7 bilhões de reais em 2013 para um recorde de 439,6 bilhões de reais em 2021, antes de se estabelecer em 231,5 bilhões de reais em 2022.

![]() As transações de serviços e distribuição superaram consistentemente o volume de negócios do mercado intermediário em outros segmentos na última década, seguidas por tecnologia e telecomunicações, energia, industrial, imobiliário e construção, recursos naturais e infraestrutura.

As transações de serviços e distribuição superaram consistentemente o volume de negócios do mercado intermediário em outros segmentos na última década, seguidas por tecnologia e telecomunicações, energia, industrial, imobiliário e construção, recursos naturais e infraestrutura.

![]() O investimento de PE no Brasil tem se mantido relativamente estável em termos de volume de negócios nos últimos 10 anos, com 87 negócios em 2013 aumentando para um pico de 110 em 2020, antes de cair novamente para 64 negócios de PE em 2022.

O investimento de PE no Brasil tem se mantido relativamente estável em termos de volume de negócios nos últimos 10 anos, com 87 negócios em 2013 aumentando para um pico de 110 em 2020, antes de cair novamente para 64 negócios de PE em 2022.

![]() O valor agregado de negócios de PE tem aumentado de forma constante no mesmo período, de 17,25 bilhões de reais em 2013 para um recorde de 29,17 bilhões de reais em 2021, antes de cair para 19,97 bilhões de reais em 2022.

O valor agregado de negócios de PE tem aumentado de forma constante no mesmo período, de 17,25 bilhões de reais em 2013 para um recorde de 29,17 bilhões de reais em 2021, antes de cair para 19,97 bilhões de reais em 2022.

O investimento de PE foi distribuído entre os mesmos setores em proporções semelhantes às que lideraram a atividade de M&A no mercado intermediário no país. A estabilidade do investimento de PE no Brasil, a diversidade dos fundos de PE e o papel consistente que o PE desempenha na atividade de M&A e na produção econômica refletem a maturidade da classe de ativos de PE no Brasil.

Assim como com o investimento de VC, no entanto, o PE tem sido implantado principalmente no estado de São Paulo, com o Rio de Janeiro em segundo lugar distante e transações esparsas além dos cinco estados principais.

![]() Apesar dessa volatilidade dramática, os adquirentes listados têm trazido consistentemente poder de fogo ao mercado de M&A e desempenhado um papel importante na consolidação, com um aumento de quase o dobro dos 234 negócios no valor de R$ 64,4 bilhões liderados por compradores listados em 2013 para 450 negócios no valor de R$ 132,7 bilhões em 2022.

Apesar dessa volatilidade dramática, os adquirentes listados têm trazido consistentemente poder de fogo ao mercado de M&A e desempenhado um papel importante na consolidação, com um aumento de quase o dobro dos 234 negócios no valor de R$ 64,4 bilhões liderados por compradores listados em 2013 para 450 negócios no valor de R$ 132,7 bilhões em 2022.

![]() Os recordes de 27 IPOs cancelados em 2022, representam uma importante oportunidade para investidores e consultores participarem de listagens ressuscitadas em breve, ou para fornecerem financiamento alternativo e opções de crescimento nos próximos meses e anos.

Os recordes de 27 IPOs cancelados em 2022, representam uma importante oportunidade para investidores e consultores participarem de listagens ressuscitadas em breve, ou para fornecerem financiamento alternativo e opções de crescimento nos próximos meses e anos.

Os mercados de capitais de ações têm sido uma via eficaz de financiamento para muitos emissores com sede no Brasil e uma alternativa viável de saída para investidores de PE, mas as janelas de oportunidade têm sido fugazes e intermitentes na última década, com períodos prolongados de pouca atividade, seguidos por uma onda de IPOs, e depois nenhum em 2022.

Link para o artigo completo: Pesquisa Deloitte